|

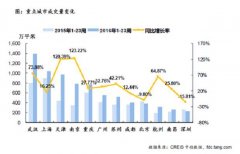

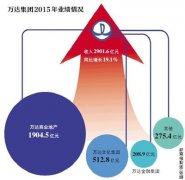

有分析师表示,境内公司债发行速度加快,利率整体下行至资金成本维持在5%上下,目前已经成为民营房企的重要融资渠道 ■本报记者 王丽新 上市房企的境内融资规模出现爆发式增长!仅在刚刚结束的7月份,据《证券日报》记者不完全统计,28家上市房企发布了融资计划,涉及资金合计约为1397亿元,其中不乏150亿元的境内公司债大单。 事实上,自今年1月份中国证监会放开内地资本市场的监管后,房企的融资动作即异常频繁。与此同时,中国证监会放宽境内债券发行主体限制后,由于整体资金成本下行,发行周期与房地产企业开发周期相吻合,境内公司债发行规模爆棚。 对此,中信证券分析师陈聪、付喻在研究报告中表示,“对于行业来说,公司债加速发行,将造成企业的负债长期化,资金成本下降,不同企业(尤其是国企和民企)之间资金成本差距缩小,能取得廉价美元债务的境外红筹公司竞争优势下降。在此背景之下,我们预计未来房价更有可能稳中有升,具备开发能力和规模优势的企业或能领先一步。” 房企扎堆融资“储粮” 据《证券日报》记者不完全统计显示,仅从7月份来看,28家上市房企公布融资计划,合计融资高达1397亿元。其中,恒大、万达商业、龙湖、万科、金融街、首开股份、荣盛发展、嘉凯城等公司抛出的融资计划均超过50亿元。 7月7日晚间,恒大地产集团有限公司披露,公司已发行第二批境内公司债券,总规模为人民币150亿元;7月24日,华夏幸福发布其债券发行预案公告称,本次公开发行的公司债券规模为不超过75亿元(含75亿元)。 7月24日,万达商业宣布,公司拟发行总额不超过人民币150亿元的中期票据,已向中国银行间市场交易商协会正式注册。万达商业表示,该次募集资金中人民币122亿元用于发行人本部及其子公司归还金融机构融资,拓宽融资渠道、降低财务成本;人民币28亿元用于商业地产项目建设。 7月27日,龙湖地产宣布,集团成功完成发行第二期共计40亿元人民币的境内公司债券。龙湖地产表示,“截至目前,就中国证监会授予的80亿元境内公司债发行额度,集团已使用其中的60亿元”。 7月30日,碧桂园宣布,中国证券监督管理委员会已批准公司有关建议向合资格投资者分批发行上限为人民币60亿元的国内公司债券,首批30亿元的国内债券已确定票面利率为4.2%。 值得一提的是,据兰德咨询统计,中国登陆A股和H股资本市场的房地产企业总计197家,而从上述融资动作来看,7月份以来,平均一天抛出一个甚至多个融资计划,其密集程度可见一斑。 那么,为什么房地产企业如此集中且大规模抛出融资计划,尤其千亿元级房企积极性更高? 《证券日报》记者注意到,对于融资用途,一方面是标杆房企用于拿地,扩张规模,尤其在一、二线城市下重金布局的企业,资金需求规模更大,更需要为其未来扩张提前做资金储备;另一方面,战略转型前期需要大量资金的投入。 “转型是房企加大融资规模的背后原因,利润率的整体下滑,已经导致房企需要压低融资成本控制财务成本,同时加快战略转型。”中原地产首席分析师张大伟向《证券日报》记者表示,无论房企的规模大小,如果依然坚持原有的盈利模式,其利润空间将进一步被挤压。 而一份来自中国指数研究院的研究报告也指出,部分房企定增募集资金通过增资、股权收购、参股投资等方式,借机跨界转型多元化,拓展新的盈利模式,其中金融业务是其重点布局的产业领域。 值得注意的是,《证券日报》记者还注意到,仅从7月份单月来看,上市房企发行境内公司债的动作、规模都呈现出爆发式增长,而且完成发债的速度也在加速。 境内公司债 发行规模超2000亿元 据中国指数研究院监测,2015年,资本市场政策放开、银行间发债条件持续放宽,国内上市房企把握有利时机通过发行中票、公司债等融资动作频频。2015年上半年,54家企业发布债券融资预案,涉资1800亿元,28家企业债务融资成功实施,融资总额549亿元。此外,有媒体报道称,截至7月29日,年内房企公司债融资总额超过2000亿元。 “公司债正在扮演越来越重要的角色,这是目前被各大中型上市公司普遍采用的融资品种”。陈聪表示,公司债发行有加速的迹象。 据陈聪在报告中的统计数据显示,2015年发行的,已上市的地产企业公司债有13种。而目前待上市的地产企业公司债就有14种,均为2015年6月份之后启动的发行。2014年发行的地产企业公司债只有12种。2014年之前发行,目前仍在上市交易的,只有8种。 另外,公司债已成为民营企业获得重要的融资渠道。2015年之前,只有5家民营企业发行的公司债现在还在上市交易,占2015年前发行的,当前还在交易的地产企业公司债总个数的25%。2015年后,已发行的公司债有10种来自民企,占地产企业公司债总只数的37%,其中恒大一家公司分成了3次发行。 “中国债券市场正在发生深刻变化。”某业内分析师向《证券日报》记者透露,今年1月份,中国证监会放宽境内债券发行主体限制,将发行主体由境内上市公司及境外上市的境内公司,扩大至所有公司制法人。在此背景下,尤其对房地产企业来说,规模的快速扩张致使一些房企信用评级提升,境内主体评级增加后,发行债券的难度和利率都将所有降低。 以龙湖地产为例,7月7日,继2009年发行境内企业债之后,龙湖再次登陆境内公司债券市场,其20亿元5年期的公司债券,最终确定的票面利率为4.60%;随后,7月27日,龙湖地产发行的5年期20亿元债券的票面利率最终定于3.93%,7年期20亿元债券的票面利率亦低至4.2%,当时双双创下今年以来同年期房地产行业境内公开发债利率新低。 无独有偶,据中国指数研究院监测,上述28家企业债券融资平均融资成本仅为5.49%,其中公司债平均成本在5%以下。据记者了解,以往一般房企的资金成本位置在10%左右,可见国内债券融资优势凸显。 “公司债往往带来资金成本的下降。尤其对于民企来说,公司债5%上下的资金成本,比起传统融资路径来说优势巨大。”陈聪表示,公司债是境内信用负债,和抵押贷款相比,公司债无须抵押品,其发行灵活程度更高;和境外信用负债相比,公司债在境内税收筹划方面有更大优势,且没有汇率风险。 事实上,受在港上市的内地房企违约事件以及海外发债成本增加等因素影响,在港上市的内地房企海外融资规模和数量都大幅锐减,这也是境内公司债受到民企追捧的重要原因。中国指数研究院的监测数据显示,2015上半年,共有18家房地产企业通过境外融资平台发行22笔债券,共募集资金约合人民币600亿元,同比缩减25%。 值得注意的是,海外发债难度加大让一些大型房企退出了境外债券融资市场,而境内公司债虽然成本较低,但对没有好的信用评级的中小房企、国企和央企来说,再融资放开后,扩股融资是其找钱的更好的渠道。 扩股融资全面加速 “反观今年的A股资本市场,可谓异常活跃。”张大伟表示,再融资的放开为房企扩股融资提供了可能性,进而激发了上市房企抛出扩股融资计划的动力。 据记者了解,2015年1月份,中国证监会宣布取消再融资、并购重组涉及房地产业务的事前审查,内地资本市场监管再放开,再融资需求强烈,房企积极把握融资窗口期开展资本市场再融资。 据中国指数研究院监测,据统计,2015上半年共有37家A股上市房企发布增发预案,融资总额达1600亿元,其中9家企业增发预案已成功实施,募资总额185亿元,房企股权融资已全面加速。 此外,2015年上半年,共有23家房企在香港配股融资829亿港元,较2014年全年增长60%。其中,中海地产、华润置地、碧桂园、恒大等房企扩股融资均超过60亿港元。 无疑,楼市政策密集出台确实令市场对后市预期更加乐观,楼市回暖也为上市房企定增案募集资金增加了“底气”。 不过,正如中国指数研究院研究报告所示,对于正在运作非公开发行的房企来说,未通过发审会的企业或将面临放缓、甚至搁浅的可能,目前一切均为未知数,仍需时间观察。突然恶化的资本市场融资环境为房企下半年的发展加大难度,但与此同时,宽松的货币政策和大量的股市资金的流入为内地房地产市场带来利好,企业需在下半年抓住时间加大推货量,提升去化水平,获取充裕的发展资金。 事实上,有上市公司高管也曾向《证券日报》记者表示,增资扩股审批时间很长,若企业资金紧张,可能远水解不了近渴,但一旦获批,资金成本一般不会很高。 无独有偶,原华远地产董事长任志强也曾向《证券日报》记者表示,企业提出增资扩股方案后,由于审批时间限制,很可能要一年半,甚至两年以后见,彼时的市场难以预料。 (责任编辑:施晓娟) |